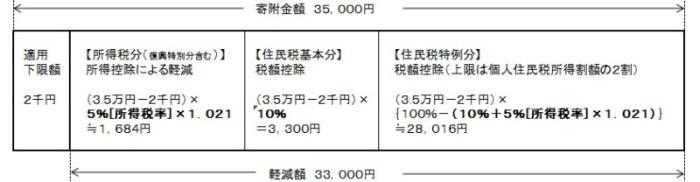

ふるさと納税「寄附金税額控除」の計算イメージ

寄附金税額控除(ふるさと納税)について

ふるさと納税を行うと、寄附金のうち2千円を超える部分について、一定の上限まで、所得税と個人住民税から原則全額控除されます。

手続き

寄附金税額控除を受けるためには寄附を行った方が所得税の確定申告または住民税の申告を行う必要があります。その際に、寄附を行った先の団体が発行する領収書等を添付する必要がありますので、領収書等は大切に保管してください。

所得税と住民税の両方の控除を受ける場合

税務署で確定申告を行う必要があります。その場合、住民税の申告は不要です。

確定申告の第2表に寄付先の所在地・名称及び住民税欄に寄付金額の内訳をご記入いただくようお願いします。

国税庁「タックスアンサーNo.1155 ふるさと納税(寄付金控除)」

所得税の確定申告を行わない場合

寄付を行った翌年の1月1日現在の所在地の市区町村に住民税の申告を行ってください。

ただし、この場合は所得税の控除は受けられません。

ふるさと納税ワンストップ特例制度をご利用の場合

控除額の計算方法

次の1と2の合計額が住民税の税額控除となります。

1.基本控除額

市民税控除相当額=(寄附金の合計額-2,000円)×6%

県民税控除相当額=(寄附金の合計額-2,000円)×4%

(注)寄附金の合計額は総所得金額等の3割が限度額となります。

2.特例控除額

控除額=(地方公共団体等への寄附金の合計額-2,000円)×{90%-(次の表に定める割合×1.021(復興特別所得税分))}

市民税控除相当額=控除額×3/5

県民税控除相当額=控除額×2/5

(注)地方公共団体は総務大臣の指定を受けた団体に限られます。

| 課税総所得金額-人的控除差額 | 割合 |

|---|---|

| 1,950,000円以下 | 5% |

| 1,950,000円超3,300,000円以下 | 10% |

| 3,300,000円超6,950,000円以下 | 20% |

| 6,950,000円超9,000,000円以下 | 23% |

| 9,000,000円超18,000,000円以下 | 33% |

| 18,000,000円超40,000,000円以下 | 40% |

| 40,000,000円超 | 45% |

(注)特例控除の限度額は、個人住民税所得割の2割となります。

・課税退職所得、課税山林所得、土地・建物・株式等の譲渡による所得など分離課税が適用される所得を有する方で、課税総所得金額を有しない方、または人的控除の差額の合計が課税総所得金額を上回る方は、適用される割合が異なります。

・具体的な計算方法については下記「寄附金税額控除の計算方法(令和3年度以降)をご覧ください。

寄附金税額控除の計算方法(令和3年度以降) (PDFファイル: 93.9KB)

復興所得別所得税の創設により、平成26年度から令和20年度までの寄附金税額控除の算定において、復興特別所得税2.1%に対応する率を減ずる調整が行われます(所得税と住民税の合計額に変更ありません)。

更新日:2024年08月13日